저는 현재 미국에서 박사후연수과정을 하고 있으며, 이 글도 거기에 초점이 맞추어져 있습니다.

1. 세금 목적의 거주자 및 비거주자(Resident vs. non-resident)

미국에서는 외국인에 대해 세금 목적의 거주자 및 비거주자로 구분하여 세금을 징수하고 있습니다.

거주자가 되는 조건은 다음과 같습니다.

- 해당연도에 31일 이상 미국에 머무를 것

- 올해 거주일 + 작년 거주일 × 1/3 + 재작년 거주일 × 1/6 이 183일 이상이 될 것

이 두 조건을 만족시킨다면 세법상 거주자가 됩니다. 즉 다른 미국 시민들처럼 세금을 내게 되는 것이죠. 예를 들면, 저처럼 미국에 들어와 6개월(183일)이상 미국에서 일을 했다면 세법상 거주자가 됩니다.

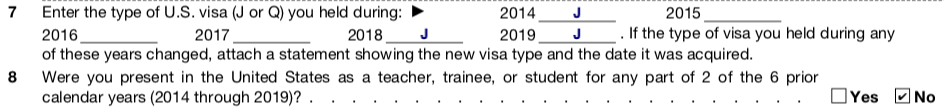

하지만! 미국에 처음 오시는 경우라면 학생은 첫 5년, 연수, 포닥 등은 첫 2년 동안 exempt individual이 되어 비거주자로 구분됩니다. 미국에 n번째 오시는 경우라면 "6 year lookback rule"을 따릅니다. "6 year lookback rule"이란 지난 6년을 돌아보았을 때, 어느 두 해 동안 비거주자였다면, exemption이 더 이상 적용이 안되어 거주자로 구분이 됩니다. 이는 Form 8843 을 작성하면 자연스럽게 구분이 됩니다. 여기서 6년, 2년은 calendar year로 12월 31일 하루만 미국에 있어도 1년으로 계산이 됩니다.

저의 경우를 보면 2013년, 2014년에 비거주자로 exempt individual이었고, 그래서 2018년에 미국에 돌아왔을 때, 2018년, 2019년을 거주자로 보고하였고, 2020년에 다시 비거주자가 되었습니다.

2. 연방세와 주세(Federal tax and state tax)

미국의 세금은 연방세와 주세로 나누어져 있습니다.

세율은 소득, 결혼여부, 부양가족여부에 의해 결정되고, 저의 경우 15.6%(연방세), 3.7%(주세)로 내었네요.

(중요) 연방세의 경우 한미조세조약에 의해 2~5년 전액 또는 부분 면제됩니다(20조, 21조). 20조의 경우 2년 동안 연방세 전액 면제인데, 이는 계약기간이 2년 미만일 경우에만 해당됩니다. 만약 DS-2019에 계약기간이 3년으로 되어 있었다면, 20조를 적용 할 수 없습니다. 20조에 아래와 같은 문구가 있습니다.

for a period not expected to exceed 2 years for the purpose of teaching or engaging in research

또한, 모든 포닥에 해당하는 것이 아닌 것이, 대학교 또는 이와 동등한 교육기관이라고 되어 있습니다. 저의 경우 1년 8개월을 대학교에서 포닥을 하다가 연구기관으로 소속이 바뀌었는데, 24개월을 채우지 않았음에도, 연방세를 납부해야 했습니다.ㅠ

3. FICA

FICA 세금이란 Social Security와 Medicare 세금을 의미하는데요, 약 6.2%입니다.

비거주자의 경우 FICA 세금이 면제입니다. 즉, 내지 않아도 됩니다.

세법상 거주자의 경우 이 세금이 매달 월급에서 빠져나갑니다.

4. 거주자 vs. 비거주자 세후 월급 비교

아래를 예로 들어 거주자와 비거주자 세후 월급을 비교해보겠습니다. 연방세는 면제받은 경우입니다.

| 구분 | 거주자 | 비거주자 |

| 월급 | $4,408 | $4,408 |

| CA withholding (주세) | $140.11 | $140.11 |

| FED Med/EE (FICA 세금) | $63.62 | $0 |

| DC Plan Safe Harbor | $329.10 | $0 |

| PSBP HealthNet PPO (보험) | $20 | $20 |

| PSBP Long-term Disab (보험) | $8.55 | $8.55 |

| System PX Dues (포닥 union fee) | $63.48 | $63.48 |

| 세후 월급 | $3783.14 | $4215.86 |

"DC Plan Safe Harbor"는 연금같은 개념입니다. 만약 포닥을 그만두게 되면 저 금액 그대로 돌려받습니다. 따라서 세금 목적의 거주자가 더 내는 돈은 한 달에 약 $60, 일 년으로 하면 $720 정도가 되겠습니다. 하지만 알아두셔야 할 것이 거주자는 세금 보고할 때 표준 공제를 선택할 수 있기 때문에, 공제를 더 많이 받아 따지고 보면 거주자가 더 이득입니다.

예를 들면, 2020년 표준공제액은 $12,400이었고, 항목공제는 대부분은 낸 주세만큼만 공제를 받을 테니, 위의 예시를 보면 $1681.32가 됩니다. 아주 대략적으로 공제 전 소득이 $50,000이라고 했을 때, 각각 $37,600와 $48,319가 taxable income이 되고, $4,318과 $6,422가 낼 세금이 될 것입니다. $2,104만큼 차이가 나네요.

5. 참고사이트

---

제 블로그는 광고를 넣는 대신 "Buy Me a Coffee"을 통해 후원으로 운영되고 있습니다. 소규모 금액도 큰 동기부여가 됩니다.

https://www.buymeacoffee.com/harryincupboard

'한국어 > 미국 생활' 카테고리의 다른 글

| 영주권 신청 - I-485, I-765, I-131 작성법, 준비서류, 타임라인(진행중) (0) | 2021.08.02 |

|---|---|

| 영주권 신청 - 기본증명서 및 가족관계증명서 번역 (1) | 2021.05.03 |

| 캘리포니아 주세 보고 방법 - 거주자/비거주자, 540 (0) | 2021.04.20 |

| 미국 연방세 보고 방법 - 1040-NR, 1042-S, J1, 비거주자 (0) | 2021.04.12 |

| 영주권 신청 - J1 웨이버 신청 방법 / 타임라인 (0) | 2021.03.08 |